MANAJEMEN RISIKO KEUANGAN

Para eksekutif keuangan di seluruh dunia menghargai cara-cara baru dan imajinatif untuk meminimalkan eksposur yang dihadapi atas volatilitas kurs valuta asing, harga komoditas, tingkat suku bunga dan harga sekuritas.

I. Hal Mendasar

Tujuan utama manajemen risiko keuangan adalah untuk meminimalkan potensi kerugian yang timbul dari perubahan tak terduga dalam harga mata uang, kredit, komoditas dan ekuitas. Risiko volatilitas harga yang dihadapi ini dikenal sebagai risiko pasar. Risiko pasar terdapat dalam berbagai bentuk. Meskipun fokus terhadap volatilitas harga atau tingkat, akuntan manajemen perlu mempertimbangkan risiko lainnya. Risiko likuiditas timbul karena tidak semua produk manajemen risiko keuangan dapat diperdagangkan secara bebas. Diskontinuitas pasar mengacu pada risiko bahwa pasar tidak selalu menimbulkan perubahan harga secara bertahap. Risiko kredit merupakan kemungkinan bahwa pihak lawan dalam kontrak manajemen risiko tidak dapat memenuhi kewajibannya. Risiko regulasi adalah risiko yang timbul karena pihak otoritas public melarang penggunaan suatu produk keuangan untuk tujuan tertentu. Risiko pajak merupakan risiko bahwa transaksi lindung nilai tertentu tidak dapat memperoleh perlakuan pajak yang diinginkan. Risiko akuntansi adalah peluang bahwa suatu transaksi lindung nilai tidak dapat dicatat sebagai bagian dari transaksi yang hendak dilindungi nilai.

II. Mengapa Mengelola Risiko Keuangan?

Pertumbuhan jasa manajemen risiko yang cepat menunjukkan bahwa manajemen dapat meningkatkan nilai perusahaan dengan mengendalikan risiko keuangan. Jika nilai perusahaan menyamai nilai kini arus kas masa depannya, manajemen potensi risiko yang aktif dapat dibenarkan dengan beberapa alasan.

Pertama, manajemen eksposur membantu dalam menstabilkan ekspektasi arus kas perusahaan. Aliran arus kas yang lebih stabil dapat meminimalkan kejutan laba, sehingga meningkatkan nilai kini ekspektasi arus kas, laba yang stabil juga mengurangi kemungkinan risiko gagal bayar dan kebangkrutan atau risiko bahwa laba mungkin tidak dapat menutupi pembayaran jasa utang kontraktual.

Manajemen eksposur yang aktif memungkinkan perusahaan untuk berkonsentrasi pada risiko bisnisnya yang utama. Dengan demikian, suatu perusahaan manufaktur dapat melakukan lindung nilai risiko suku bunga dan mata uang berkonsentrasi pada produksi dan pemasaran. Manfaat yang sama juga tersedia bagi lembaga keuangan.

III. Peranan Akuntansi

Akuntan manajemen memainkan peranan yang penting dalam proses risio manajemen. Mereka membantu dalam mengidentifikasi eksposur pasar, mengkuansifikasi keseimbangan yang terkait dengan strategi respons risiko alternatif, mengukur potensi yang dihadapi perusahaan terhadap risiko tertentu, mencatat produk lindung nilai tertentu dan mengevaluasi efektivitas program lindung nilai.

· Identifikasi Risiko Pasar

Kerangka dasar yang bermanfaat untuk mengidentifikasi berbagai jenis risiko market berpotensi dapat disebut sebagai pemetaan risiko. Kerangka ini diawali dengan pengamatan atas hubungan berbagai risiko pasar terhadap pemicu nilai suatu perusahaan dan pesaingnya. Tampilan 11-2 dibawah ini menggambarkan kerangka dasar yang dikembangkan oleh J.P. Morgan, sekarang bernama J.P. Morgan/Chase. Disebut sebagai kubus pemetaan risiko yang mengacu pada kondisi keuangan dan pos-pos kinerja operasi keuangan utama yang memengaruhi nilai suatu perusahaan. Risiko pasar mencakup risiko kurs valuta asing dan suku bunga, serta risiko harga komoditas dan ekuitas.

· Menguantifikasikan Penyeimbangan

Peran lain yang dimaikan oleh para akuntan dalam proses manajemen risiko meliputi proses kuantifikasi penyeimbangan yang berkaitan dengan alternatif strategi respons risiko.

· Manajemen Risiko di Dunia dengan Kurs Mengambang

Dalam dunia kurs mengambang manajemen risiko mencakup 1) antisipasi pergerakan kurs 2) pengukuran risiko kurs valuta asing yang dihadapi perusahaan 3) perancangan strategi perlindungan yang memadai dan 4) pembuatan pengendalian manajemen risiko internal.

§ Peramalan atas Perubahan Kurs

Informasi yang sering kali digunakan dalam membuat peramalan kurs (yaitu depresiasi mata uang) berkaitan dengan perubahan dalam faktor-faktor berikut ini:

§ Potensi Risiko Translasi

Potensi risiko translasi mengukur pengaruh perubahan kurs valas terhadap nilai ekuivalen mata uang domestic atas aktiva dan kewajiban dalam mata uang asing yang dimiliki oleh perusahaan

§ Strategi Pelindung

Strategi lindung nilai untuk meminimalkan atau menghilangkan potensi risiko tersebut. Strategi ini mencakup lindung niali neraca, operasional dan kontraktual.

§ Akuntansi untuk Produk Lindung Nilai

Produk lindung nilai kontraktual merupakan kontrak atau instrumen keuangan yang memungkinkan penggunaannya untuk meminimalkan, menghilangkan, atau paling tidak mengalihkan risiko pasar pada pundak pihak lain. Produk ini mencakup antara lain kontrak forward, future, swap, opsi dan gabungan dari ketiganya.

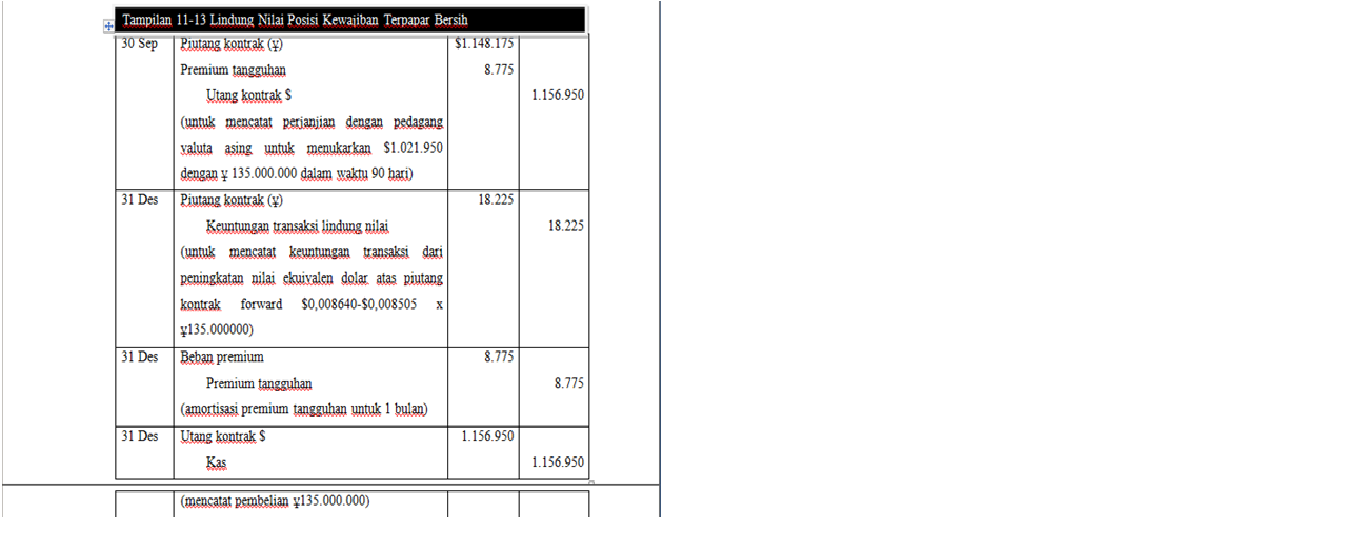

§ Kontrak Forward Valas

Sejumlah importir dan eksportir secara umum menggunakan kontrak forward valuta asing apabila barang yang ditagihkan dalam mata uang asing itu dibeli dari atau dijual kepada pihak

§ Future Keuangan

Suatu kontrak future keuangan memiliki sifat yang mirip dengan kontrak forward. Seperti halnya, forward, future merupakan komitmen untuk membeli atau menyerahkan sejumlah mata uang asing pada suatu tanggal tertentu di masa depan dengan harga yang sudah ditentukan, atau dengan cara lain, future juga digunakan untuk penyelesaian tunai selain penyerahan dan dapat dibatalkan sebelum pengiriman dengan melakukan kontrak penyeimbang untuk instrumen keuangan yang sama.

§ Opsi mata uang

Opsi mata uang memberikan hak kepada pembeli untuk membeli (call) atau menjual (put) suatu mata uang dari pihak penjual (pembuat) berdasarkan harga (eksekusi) tertentu pada atau sebelum tanggal kadaluwarsa (eksekusi) yang telah ditenukan. Opsi mata uang juga dapat digunakan untuk mengelola laba

§ Swap mata uang

Swap mata uang mencakup pertukaran saat ini dan dimasa depan atas dua mata uang yang berbeda berdasarkan kurs yang telah ditentukan sebelumnya. Swap mata uang memungkinkan perusahaan untuk mendapatkan akses terhadap pasar modal yang sebelum tidak terdapat diakses dengan biaya yang relatif rendah. Swap ini juga memungkinkan perusahaan untuk melakukan lindung nilai terhadap risiko kurs yang timbul dari kegiatan usaha internasional.

§ Perlakuan Akuntansi

IFRS (dahulu IAS) No. 39, yang baru saja direvisi, berisi panduan yang untuk pertama kalinya memberikan tuntunan yang universal terhadap akuntansi untuk derivatif keuangan.

Provisi dasar standar ini adalah:

- Seluruh instrumen derivatif dicatat pada neraca sebagai aktiva dan kewajiban.

- Keuntungan dam kerugian dari perubahan dalam nilai wajar instrumen derivatif bukanlah aktiva atau kewajiban.

- Lindung nilai haruslah sangat efektif agar layak mendapatkan perlakuan akuntansi khusus

- Hubungan lindung nilai harus terdokumentasi secara lengkap demi manfaat pembaca laporan

- Keuntungan atau kerugian dari investasi bersih dalam mata uang asing (posisi aktiva atau kewajiban terpapar bersih) pada awalnya dicatat dalam laba komprehensif lainnya.

- Keuntungan atau kerugian dari lindung nilai terhadap arus kas masa depan yang belum pasti

§ Isu praktik

Ada empat cara untuk mengukur perubahan dalam nilai wajar risiko yang sedang dilindung nilai: nilai pasar wajar, penggunaan kurs spot nilai tukar ke-kurs spot lainnya, penggunaan kurs forward nilai tukar kekurs forward nilai tukar lainnya dan penggunaan model penentu harga opsi. Terdapat banyak cara untuk menghitung perubahan dalam nilai investasi lindung nilai. Akhirnya, perhitungan ini dapat dilakuakn baik sebelum atau sesudah pajak.

I. Lindung nilai atas aktiva, kewajiban yang diakui atau komitmen perusahaan yang belum diakui

I. Lindung nilai investasi bersih dalam operasi luar negeri

I. Berspekulasi dalam mata uang asing

Terdapat peluang untuk meningkatkan laba yang dilaporkan dengan menggunakan kontrak forward dan opsi dalam pasar valas. Kontrak forward yang dibeli untuk spekulasi pada awalnya dicatat sebesar kurs forward. (Kurs forward merupakan indikator kurs spot yang terbaik yang berlaku jika kontrak telah jatuh tempo). Keuntungan atau kerugian transaksi yang diakui sebelum penyelesaian bergantung pada antara kurs forward awal dan kurs yang tersedia untuk periode kontrak yang tersisa.

Perlakuan akuntansi untuk instrumen mata uang asing lainnya yang dibahas adalah mirip dengan perlakuan untuk kontrak forward. Perlakuan akuntansi yang dibahas didasarkan pada sifat aktivitas lindung nilai; yaitu apakah derivatif melindungi nilai komitmen perusahaan, transaksi yang akan terjadi, investasi bersih pada operasi luar negeri, dan sebagainya.

II. Pengungkapan

Pengungkapan antara lain:

1) Tujuan dan strategi manajemen risiko untuk melakukan transaksi lindung nilai

2) Deskripsi pos-pos yang lindung nilai

3) Identifikasi risiko pasar dari pos-pos yang dilindungi nilai

4) Deskripsi mengenai instrumen lindung nilai

5) Jumlah yang tidak dimasukkan dalam penilaian efektivitas lindung nilai

6) Justifikasi awal (apriori) bahwa hubungan lindung nilai tersebut akan sangat efektif untuk meminimalkan risiko pasar

7) Penilaian berjalan mengenai efektivitas lindung nilai aktual dari seluruh derivatif yang digunakan selama periode berjalan.

· Kendali Keuangan

Setiap strategi manajemen risiko keuangan harus mengevaluasi efektivitas program lindung nilai. Umpan balik dari sistem evaluasi yang berjalan akan membantu untuk menyusun pengalaman kelembagaan dalam praktik manajemen risiko. Penilaian kinerja program manajemen risiko juga memberikan informasi mengenai kapan strategi yang ada sudah tidak lagi tepat untuk dilakukan.

III. Acuan yang tepat

Acuan perlu diperjelas di bagian awal sebelum pembuatan program perlindungan dan harus didasarkan pada konsep biaya kesempatan. Dalam manajemen risiko valuta asing, pertanyaan-pertanyaan berikut ini harus dipertimbangkan ketika hendak memilih sebuah acuan.

1) Apakah acua yang tepat mewakili suatu kebijakan yang seharusnya diikuti?

2) Apakah acuan ini dapat diperjelas di bagian awal?

3) Apakah acuan ini memberikan strategi dengan biaya yang lebih rendah dibandingkan alternatif lainnya?

Jika program manajemen risiko valas tersentralisasi, maka acuan yang tepat dapat digunakan untuk mengukur keberhasilan program perlindungan risiko perusahaan merupakan program yang dapat diimplementasikan oleh manajer setempat.

· Sistem Pelaporan

Sistem pelaporan risiko keuangan harus dapat merekonsiliasikan sistem pelaporan internal dan eksternal. Kegiatan manajemen risiko (khususnya yang dikelola oleh bagian treasuri perusahaan) memiliki orientasi ke depan. Pendekatan tim merupakan cara yang efektif dalam merumuskan tujuan risiko keuangan, standar kerja, serta sistem pengawasan dan pelaporan. Manajemen risiko keuangan merupakan contoh utama di mana keuangan perusahaan dan akuntansi sangat berkaitan erat.

Referensi :

Frederick D.S. Choi, dan Gary K. Meek, International Accounting, Buku 2 Edisi 5. Jakarta: Salemba Empat,2005.

Tulisan Ini Adalah Salah Satu Bentuk Untuk Memenuhi Tugas Mata Kuliah Softskill Akuntansi Internasional

Nama : S. Sepriani

Nurl Fathia L. S.

Dosen Matkul : Jessica B., SE., MMSi

UNIVERSITAS GUNADARMA

FAKULTAS EKONOMI

Tidak ada komentar:

Posting Komentar